港股配资软件 高盛周末连发三则重磅研报:下调美国衰退预测,中国股市还会再涨15%至20%

9月10日,外交部发言人毛宁主持例行记者会。有记者提问,俄罗斯总统普京最近评论说,他希望中国、印度和巴西调停俄乌冲突,中方对此有什么反应?毛宁表示港股配资软件,在乌克兰问题上,中方的立场是一贯的,也是非常明确的。我们始终致力于劝和促谈,我们支持一切有利于和平的努力。接下来,我们也愿意继续同国际社会一道,为推动危机的政治解决积累条件,为实现和平发挥建设性作用。

从数据来看,我国出口增长趋势继续走强。我国对主要经济体出口延续环比回升态势,前8个月对东盟、欧盟和美国出口均保持增长。从市场主体来看,我国民营企业出口继续保持两位数增长,外资企业进出口增幅也在扩大。

华尔街见闻

高盛股票策略团队认为美股大盘到年底前还能再涨4.3%至6000点,美国衰退可能性下调令美联储得以每次只降息25个基点,其亚太策略团队将中国股票评级上调至“增持”,并看好大规模刺激措施对估值的提振潜力。

在刚刚过去的周末,高盛发布了三则重要研报结论,势将利好美股和中国股市。

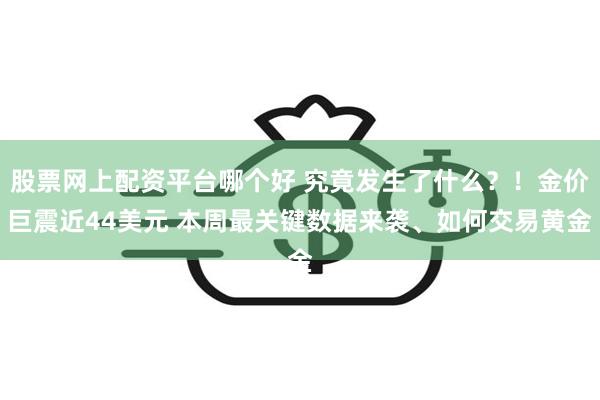

首先,其股票策略团队将标普500指数大盘年底的目标位上调至6000点,较上周五收盘还有4.3%的增幅空间,未来12个月的目标位上调至6300点。

第二,其经济团队将2025年美国发生衰退的可能性从20%下调至15%。第三,其亚太策略团队将中国股票评级上调至“增持”,并看好大规模刺激措施对估值的提振潜力。

三季度财报季开幕前,高盛上调明后两年美股大盘的EPS盈利预测,但经济是关键

先来看高盛首席美股策略师David Kostin的结论。他将未来三个月(到2024年底)的标普500目标位预测从之前的5600点上调至6000点,12个月目标位从之前的6000点上调至6300点。

本周将迎来由摩根大通和富国银行等银行股领衔开幕的企业三季度财报季,这位知名策略师趁机将2025年标普大盘的EPS每股收益预测从256美元(等于同比增长6%)上调至268美元(同比增长11%),将2026年的EPS预测上调至288美元(同比增长7%),并维持长期以来对今年的EPS预测为241美元(同比增长8%)不变:

一方面,上述远期每股收益预测反映了稳定的宏观前景,经济表现是模型中的主要变量,能解释标普大盘EPS增长中至少一半的波动。

同时,对明年标普信息技术板块的EPS预测上调与半导体周期复苏有关,或令2025年标普大盘EPS增长中有两成(即7美元)都归因于半导体股。

不过,已接近趋势增速的GDP和紧俏劳动力市场为特征的良性宏观前景也意味着,企业扩大利润的能力受限。

高盛的预测表明,到2024年底标普大盘市盈率将持平于22倍,然后在12个月内稍微收缩至21倍。但若经济增长前景减弱,标普市盈率或回落至18倍,即标普大盘会跌6%至5400点。

高盛将未来一年美国衰退概率重新降至长期均值15%,主要由于9月非农就业意外强劲

接着是高盛首席经济学家Jan Hatzius将未来12个月的美国衰退概率重新下调至长期平均值15%,主要理由是上周五发布的美国9月非农就业报告强劲。而在6月和7月非农失业率飙升后,他曾在8月份将美国衰退概率上调至25%。

其研报称,“9月份就业报告重新定义了劳动力市场的叙事”,即就业强劲增长和7、8月前值上修没暂时缓解了人们对劳动力需求可能过于疲软、进而无法阻止失业率继续走高的担忧:

“与许多投资者一样,我们最近一直密切关注就业增长与劳动力供应增长之间的竞争。

我们预计劳动力供应增长将大幅放缓,但仍将保持足够高的水平,因此每月需要新增15万至18万个就业岗位才能稳定失业率。

虽然就业人数一直不稳定,但我们没有看到进一步持续负面修正的明确基础。更广泛地说,我们认为在职位空缺很高且GDP增长坚实的情况下,就业增长没有明显的理由表现平平。”

高盛经济团队据此称,就业增长的反弹令美联储“目前”处于降息25个基点的轨道上,预计FOMC连续每次降息25个基点,直到2025年6月将利率区间降至3.25%至3.50%:

“如果就业增长保持稳健,失业率不再进一步上升,那么何时停止降息、以及多快达到上述利率目标,可能会成为明年美联储框架审查中讨论的问题。”

高盛上调中国股市评级至“增持”,估计还有15%至20%的大幅上涨空间

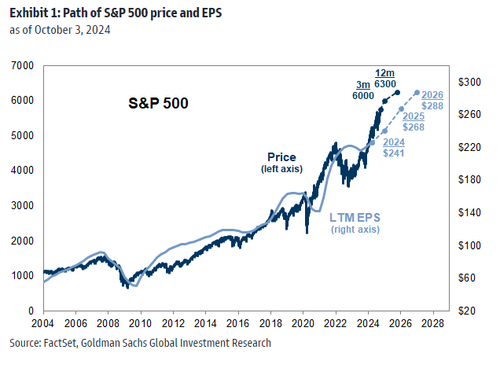

最后来看高盛亚太战略团队对中国股市的预测,上调中国股票评级至“增持”,认为“更多实质性政策措施的催化”和“此前被超卖与持仓不足的市场背景”是促成股市大涨之两大关键因素。

而且,高盛认为中国股市在强劲反弹后仍有进一步上涨空间,且估计还有15%至20%的涨幅空间,但尚不能判断是否结构性牛市已经开始,财政政策应对措施的规模和细节也尚未公布:

“首先,中国股市的估值从8.4倍极低水平回升,目前仍低于中档水平,即11.3倍的预期收益,也低于五年均值12.1倍,若政策落地支持经济,估值还有回升至正常均值的潜力。从实证研究来看,我们注意到财政宽松与股市估值扩张有很好的相关性。

其次,我们的DDM模型表明,股市的隐含股权成本(ICOE)最近处于高企水平,表明市场对经济增长下行风险的担忧。但协调有力的政策措施、以及愿意采取更多措施的迹象都抑制了这种风险,应能导致ICOE下降,这支持了估值进一步修复的预期。

第三,如果经济对政策的反应与我们经济学家的预测一致,企业盈利增长可能会比目前的保守预测有所改善。企业盈利改善也往往支持估值扩张。

最后,对中国股市的持仓量还较轻,将随着风险偏好的上升而改善。虽然对冲基金迅速增加了对中国投资的风险敞口,但仍处于五年区间的第55百分位(注:中等水平),而2023年1月中国经济重新开放并推动股市反弹时的敞口峰值曾是第91百分位,(可见还有改善空间)。

同时,截至8月底,共同基金对中国股市的持仓比重为‘较基准低配了310个基点’。在岸投资者也已开始从低水平增加保证金融资,这与2015年政策支持时风险偏好上升的情况相呼应。”

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:于健 SF069港股配资软件